Introducción

La conjunción entre avance tecnológico y generación de oportunidades, en la economía, ha impulsado el desarrollo y el aprovechamiento de mecanismos novedosos para el ejercicio de las finanzas privadas. El creciente uso de nuevas tecnologías, como las criptomonedas, supone un reto mayúsculo para los Estados, al tener que lidiar con un factor que no se encuentra dentro de su esfera de control, y podría suponer un vértice en su rol como regulador económico y legal.

En este artículo, se evalúa el régimen económico y jurídico actual de las monedas digitales, desde la doble perspectiva indicada, con el fin de valorar el estado de la cuestión en Costa Rica, sus retos y perspectivas.

Desarrollo: ¿cómo se ha evolucionado hasta la creación de las criptomonedas?

La Ruta de la SEDA

La Ruta de la Seda fue un puente cultural, comercial y de trasmisión de innovación y tecnología entre las civilizaciones más desarrolladas de China, India, Grecia, Persia y Roma, que tuvo lugar desde el siglo I d. C. hasta el siglo XV d. C. (Mertens 2019). En ese periodo, se facilitó el comercio entre estas regiones y se transmitió la innovación y la tecnología, lo que resultó en un importante avance para el desarrollo económico y cultural de la humanidad.

Durante el auge comercial entre Asia y Europa, se produjo una innovación crucial en la historia de la economía: el billete, que fue creado por los chinos en el siglo IX durante la dinastía Tang (Harford 2017). Los billetes les permitieron a las personas realizar transacciones de manera más fácil y rápida, lo que fue especialmente importante en una época en la que el comercio a gran escala requería un sistema monetario confiable y eficiente. Los bancos emitían los billetes y se convirtieron en una forma común de pago, lo que les ayudó a las personas a ejecutar transacciones sin tener que cargar grandes cantidades de oro y plata.

Los primeros bancos modernos aparecieron durante los siglos X d. C. y XI d.

C. en Italia, en ciudades como Venecia, Florencia y Génova (Hoggson 1926). Los bancos italianos les facilitaron a las personas y a las empresas invertir y ahorrar su dinero, de forma segura, y comenzaron a prestar dinero a quienes lo necesitaban, lo que impulsó el crecimiento económico y el desarrollo de la banca moderna.

La aparición de estos bancos fue especialmente relevante en una época en la que el comercio internacional estaba en auge y se necesitaba un sistema financiero eficiente y confiable para financiar las misiones comerciales y militares.

En 1816, se creó el patrón oro, un sistema monetario internacional que fijaba el valor de una unidad monetaria en términos de una cantidad de oro (Eichengreen 2000). Bajo este sistema, los emisores de moneda se comprometían a entregar una cantidad de oro a quienes poseyeran billetes de esa moneda si estos decidían convertirlos. Sin embargo, este sistema finalizó a raíz de la Primera Guerra Mundial, debido a la emisión de dinero fiduciario por parte de los países beligerantes para financiar el esfuerzo bélico. El sistema despareció en los años 1930.

Con los acuerdos de la Conferencia de Bretton Woods (1944), se creó el sistema denominado «patrón orodólar», en el cual las monedas fijaban su tasa de cambio frente al dólar; así, se empieza a utilizar un régimen de libre convertibilidad. Al igual que el resto de las monedas, el dólar también fijaba una tasa de cambio con respecto al oro. Este sistema deja de funcionar en 1971, cuando el presidente Nixon derogó la libre convertibilidad dólar oro. A partir de este momento, se estableció un sistema de libre fluctuación de las monedas y el dinero fiat o dinero fiduciario nació y ha sido utilizado desde entonces y hasta nuestros días.

En conclusión, la Ruta de la Seda, la invención del billete, la aparición de los bancos modernos y el patrón oro fueron importantes avances en la historia y evolución de la economía, ya que permitieron a las personas y a las empresas realizar transacciones de manera más fácil y segura, impulsaron el crecimiento económico y el desarrollo de la banca moderna y establecieron un sistema monetario internacional basado en el valor del oro.

El nacimiento de las criptomonedas

El primer trabajo sobre blockchain o cadena de bloques se publicó en 1991 y su evolución se debió a varios autores. En 2008, Satoshi Nakamoto definió el mecanismo para implementar la moneda digital bitcóin. El blockchain es un sistema de registro distribuido y seguro que se basa en la criptografía de clave pública y es utilizado en una variedad de aplicaciones. En la cotidianidad, bitcóin opera como una moneda digital y sistema de pago, con base en la tecnología blockchain. Les posibilita a los usuarios transferir valor entre sí, sin necesidad de un administrador. La minería de bitcóin se refiere al proceso de validación de transacciones en la red de bitcóin y ayuda a mantener la red segura y descentralizada. Las criptomonedas son monedas digitales que se basan en la tecnología blockchain y su valor se determina en función de la oferta y la demanda (Popper 2015; Nakamoto 2008).

Los intercambios con bitcóin

El intercambio de bitcóin se puede llevar a cabo en plataformas en línea, como Binance; asimismo, en encuentros presenciales utilizando sitios web que conceden a los usuarios encontrarse y realizar transacciones en persona.

Los cajeros automáticos especializados en bitcóin también les posibilitan a los usuarios comprar y venderlos, de forma rápida y sencilla. Las casas de cambio, como Binance, Coinbase y Kraken, también conceden a los usuarios comprar, vender e intercambiar bitcóin y otras criptomonedas por monedas fiat u otras.

Las carteras digitales son necesarias para almacenar y utilizar bitcóin, y pueden ser carteras en línea, a saber: Coinbase, Blockchain.com y Electrum; o carteras físicas, como Trezor, OpenDime y Ledger. Es importante comparar las tarifas y las opciones de seguridad antes de elegir una plataforma o cartera.

Algunos hechos históricos relevantes

El 1 de noviembre de 2008, Satoshi Nakamoto envió un mensaje llamado «bitcoin P2P e-cash paper» a una lista de correos sobre criptografía de la empresa Metzger, Dowdeswell & Co. El 3 de enero de 2009, se puso en marcha la primera red peer-to-peer basada en este protocolo, con la creación del primer software de código abierto para ejecutar nodos de la moneda, lo que supuso la creación de los primeros bitcoins y el comienzo de su minería.

El 9 de junio de 2021, el presidente de El Salvador, Nayib Bukele, presentó un proyecto de ley al Congreso para legalizar el bitcóin como moneda oficial del país. Luego de ser aprobado por el Congreso, El Salvador se convirtió en el primer país en legalizar el bitcóin como moneda oficial, lo que generó un hito importante en cuanto a la regulación de esta criptomoneda.

Esta ley les permite a los ciudadanos de El Salvador utilizar el bitcóin para realizar transacciones comerciales, y establece un marco regulatorio para su uso en el país. Sin embargo, el dólar sigue siendo la moneda oficial de El Salvador. Esta decisión del Gobierno de El Salvador ha generado un gran interés, en el papel de las monedas digitales en la economía global, y ha abierto el camino para la adopción en otros países.

El presidente Bukele argumentó que la legalización del bitcóin como moneda oficial ayudará a combatir la pobreza y la exclusión financiera, ya que les dejará a los salvadoreños acceder a servicios financieros y a una moneda estable y segura. También, señaló que el bitcóin es una moneda resistente a la inflación y a la intervención gubernamental, lo cual lo convierte en una opción atractiva para los ciudadanos de El Salvador.

Aunque la legalización del bitcóin como moneda oficial en El Salvador es un hito esencial en la historia, todavía se desconoce cómo se implementará en la práctica y cómo afectará a la economía del país. Es posible que la implementación de esta ley genere desafíos, y puede que haya efectos no deseados en la economía de El Salvador. Sin embargo, el hecho de que el bitcóin haya sido legalizado como moneda oficial, en un país, envía señales sobre la relevancia de su regulación como parte del sistema económico.

Como se puede observar, la expansión de las criptomonedas, como medio de pago, se propagó rápidamente gracias a las facilidades del internet. Otros factores que justifican su expansión son la seguridad para efectuar transacciones financieras en línea, sin la intervención de un banco central o administrador (FMI 2022). Además, la tecnología de la cadena de bloques que utiliza bitcóin permite un registro transparente de las transacciones.

En general, la rapidez con la que se ha propagado el bitcóin se debe a la combinación de la tecnología de la cadena de bloques o blockchain y el uso de internet, que han permitido una adopción masiva de estas monedas en un corto período de tiempo.

Minería

La minería es el proceso de creación de nuevos bloques en la cadena de bloques, el cual ayuda a construir y a mantener una red peer-to-peer basada en la tecnología blockchain, la cual es actualizada y segura. La minería es un elemento fundamental en el funcionamiento y en el caso de la minería de bitcóin. lLs mineros utilizan computadoras potentes para resolver problemas matemáticos complejos e incorporar nuevos bloques a la cadena de bloques. Esta recompensa disminuye con el tiempo, lo que hace que la minería de bitcóin sea cada vez más difícil y costosa. El sistema de prueba de trabajo en bitcóin es un mecanismo diseñado para garantizar la seguridad y la integridad de la red de bitcóin. Los nodos son computadoras que forman parte de la red de bitcóin y se utilizan para verificar las transacciones y agregar nuevos bloques a la cadena. La recompensa que reciben los mineros se basa en un sistema de recompensa decreciente y, actualmente, es de 6,25 bitcoins (Nakamoto 2008).

El futuro del bitcóin

Algunos economistas han comentado sobre el valor del bitcóin, y en un artículo del Diario el País, de 2017 se señala que «existe un riesgo muy elevado de colapso del bitcoin que, según muchos economistas, tiene un valor real de cero». En cuanto a la regulación, también se menciona que «el bitcoin es hoy en día una mina a la deriva y casi todos los reguladores financieros advierten contra él». Además, desde el punto de vista del lavado de dinero, se indica que «el bitcoin es una amenaza para el sistema financiero y podría ser utilizado para cometer fraudes».

Es cierto que algunos economistas y reguladores financieros han señalado el riesgo de colapso del bitcóin y han advertido contra su uso. Esto se debe principalmente, a la alta volatilidad del precio del bitcóin y a la ausencia de regulación en el mercado de monedas digitales.

El bitcóin es una moneda digital descentralizada que no está respaldada por ningún gobierno o entidad financiera, lo que significa que su valor o precio depende, exclusivamente, de su oferta y de su demanda. Esto puede hacer que su precio sea altamente volátil, lo cual puede ser un riesgo para los inversores y generar temor.

Además, el mercado en general todavía se encuentra en una fase temprana y está, en gran medida, sin regulación, lo que puede hacerlo vulnerable a fraudes y lavado de dinero. Esto ha llevado a algunos reguladores a emitir advertencias sobre el uso de bitcóin y altcois o monedas alternativas al bitcóin.

Los defensores del bitcóin y otras criptomonedas destacan algunas características atractivas, como la seguridad y la descentralización. En última instancia, su dependerá de cómo evolucione el mercado y la regulación en torno a ellas.

Según la United States Securities and Exchange Commission (SEC), hay al- gunas dificultades para evaluar el bitcóin y esto podría condicionar o impedir su viabilidad como instrumento financiero. Algunas de estas dificultades se mencionan en el documento Form S-1. Registration statement under the Securities Act of 1933. Winklevoss bitcoin Trust, en las páginas 8 y 9, y podrían incluir:

1. La alta volatilidad del precio del bitcoin, que puede hacer que sea difícil para los inversores valorar adecuadamente su inversión.

2. La falta de regulación en el mercado de criptomonedas, lo que puede hacerlo vulnerable a fraudes y manipulación de precios.

3. La posibilidad de que el bitcoin pueda ser utilizado para actividades ilegales, como el lavado de dinero, tráfico internacional de armas y el financiamiento del terrorismo, entre otras actividades.

4. La dificultad de intercambiar bitcoin por moneda fiduciaria en una ba- se regular y eficiente.

5. La falta de un mecanismo de seguro para proteger a los inversores en caso de pérdida o robo de sus bitcoins. (Comisión de Bolsa y Valores de Estados Unidos 2013).

En general, tales dificultades pueden afectar, de manera negativa, la viabilidad del bitcóin y hacer que sea una inversión arriesgada. Sin embargo, es importante tener en cuenta que el futuro de las monedas digitales dependerá de cómo evolucione el mercado y la regulación en torno a ellas.

Por su parte, están quienes opinan que el bitcóin es la moneda del futuro y que tiene el potencial de cambiar el sistema financiero global. Según ellos, el bitcóin es una excelente inversión a largo plazo (Fernández Candial 2021).

Encontramos opiniones divididas sobre el bitcóin y su potencial como inversión a largo plazo. Por un lado, algunos economistas y reguladores financieros advierten contra el riesgo de colapso del bitcóin y su posible uso en actividades ilegales. Por otro lado, hay quienes consideran que el bitcóin es una excelente inversión a largo plazo y que tiene el potencial de cambiar el sistema financiero global.

La verdad es que el futuro dependerá de cómo evolucione el mercado y la regulación en torno a ellas. Por lo tanto, antes de invertir en bitcóin, es importante analizar, cuidadosamente, los riesgos y beneficios, y considerar t otros factores, como la alta volatilidad del precio y la falta de un mecanismo de seguro. Es evidente que el bitcóin y las criptomonedas están generando mucha controversia y que todavía es demasiado pronto para saber cuál será su futuro.

Formas de adquirir bitcóin

Hay diferentes formas de adquirir bitcóin, por ejemplo: al contribuir, potencia de cálculo a la red, a través de la minería, vendiendo bienes y servicios y cobrando en bitcóin, o comprándolo directamente con dinero. La forma más común de comprarlo es mediante plataformas en línea, así como en casas de cambio o intercambios presenciales con otras personas. Para proteger su seguridad y evitar riesgos, es importante tener en cuenta algunas recomendaciones al comprarlo, verbigracia: verificar la reputación de la plataforma o intercambio, usar carteras seguras y proteger las contraseñas y claves privadas, entre otras (Fernández 2023).

Cuando un comprador adquiere bitcóin, la comisión suele variar en función de, si la liquidez disminuye o aumenta, en el libro de órdenes de los diferentes vendedores.

Ventajas de las criptomonedas

En primera instancia, se ha afirmado que las criptomonedas son un medio alternativo al sistema monetario tradicional, regulado por bancos centrales y su política monetaria. En este sistema, debido a la tecnología con la que cuentan, se pasaría a un modelo controlado por los usuarios.

Al no existir dependencia de una banca centralizada, no se necesita de un administrador central para la emisión monetaria, es decir, no hay un ente centralizado que las rija. Es una forma «anárquica» de autocontrol económico, por ende, traslada a la sociedad los efectos de las decisiones.

Ahora bien, se alega que las criptomonedas, al ser una economía descentralizada, les da independencia en momentos de recesiones y de crisis económicas, y les permite tener una mayor cotización en el mercado. Además, se caracterizan por la rapidez en las transacciones. Por ejemplo, las transacciones en bitcóin pueden realizarse en cuestión de segundos, en lugar de los días o semanas que pueden tardar las transacciones bancarias tradicionales. Asimismo, las transacciones son, generalmente, seguras y no pueden ser revertidas. Esto las convierte en una opción interesante para quienes buscan una forma segura de hacer pagos en línea.

Por su parte, también ofrecen una mayor privacidad en las transacciones, ya que en casi ningún caso, se requiere proporcionar información personal para realizar una transacción. Esto las convierte en una opción atractiva para quienes buscan una forma anónima de realizar pagos.

Quienes son adeptos a la economía descentralizada estiman que las criptomonedas tienen la ventaja de que su valor no puede ser variado por los gobiernos, al no poder imprimir más dinero, y evita la inflación. Además, la emisión de bitcóin se reduce con el tiempo y nunca supera los 21 millones, lo cual también contribuye a evitar la inflación. Otra ventaja es que les posibilita a las personas proteger sus ahorros y mantenerlos intactos, y generan liquidez en las operaciones. Estas características han contribuido a su popularidad y podrían cambiar la economía en el mundo.

Desventajas de las criptomonedas

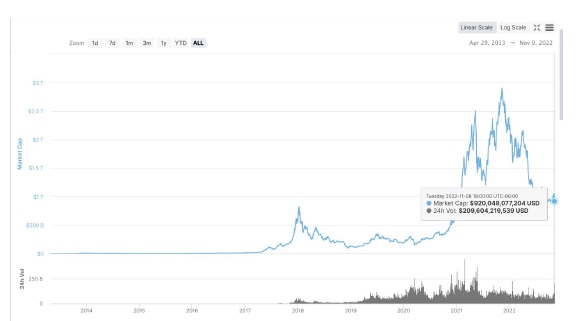

Una desventaja es que se basan en la especulación y pueden considerarse como una forma de apuesta, lo que puede generar inestabilidad y desconfianza en la sociedad. A pesar de esto, las monedas digitales siguen siendo importantes y han experimentado una recuperación en los últimos meses, con montos que rondan los $ 311 449 399 009 (Coinmarketcap, 9 de noviembre de 2022). Sin embargo, la volatilidad de estas divisas sigue siendo un factor que considerar, ya que en el pasado ha alcanzado montos extremadamente altos, como el de $ 910 040 000 000, en marzo de 2022. Además, el mercado experimentó su mayor volumen el 9 de noviembre de 2021, con un total cercano a los $ 3 trillones.

Esa inestabilidad, en el volumen y en el precio del bitcóin, y las criptomonedas surgen porque su cotización en el mercado está basada en la demanda, tal como ocurre en el caso de las subastas: si muchas personas quieren adquirir un bien, este sube el precio y, en caso contrario, baja.

Por último, es indispensable señalar que el valor es volátil, lo que significa que puede cambiar rápidamente, debido a factores externos que no se pueden controlar. Como en el caso de las divisas tradicionales, esto significa que algunas personas pueden ganar mucho dinero, mientras que otras pueden perder. Por esta razón, se requiere tener precaución al invertir en monedas digitales y estar al tanto de los riesgos que implica.

Aunque el bitcóin y las criptomonedas en general presentan algunas desventajas, como su volatilidad y dependencia de la especulación, también ofrecen ventajas importantes, como un sistema monetario descentralizado que les permite a los usuarios controlar su propia economía y evitar la inflación. Además, las operaciones son rápidas y seguras, y pueden generar liquidez en el mercado. A pesar de que todavía existen dudas y preocupaciones sobre su viabilidad y estabilidad a largo plazo, el creciente interés y adopción en el mundo indica que podrían tener un rol importante en el futuro de la evolución de la economía.

En resumen, presentan ventajas como una economía descentralizada y segura, pero también, presentan desventajas como su alta volatilidad y falta de regulación. Su uso y adopción dependerá de cómo se manejen estos aspectos en el futuro.

Resultados de investigación

Criptomonedas como medio de pago: una hipótesis sobre el uso en Costa Rica

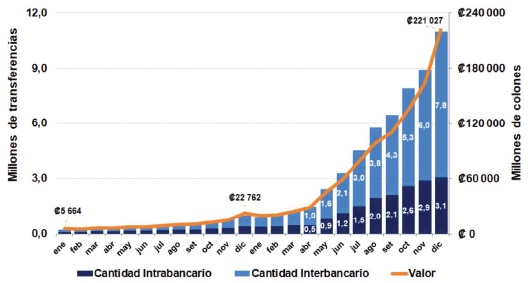

En Costa Rica, se tiene el privilegio de tener un sistema de transferencias de dinero para montos menores, de acceso gratuito para montos menores a 100 000 colones. Para el 2020, el sistema liquidó: «55.019.299 de transacciones, un crecimiento de 787% comparado con las 6.204.518 transacciones ejecutadas en el 2019» (Banco Central de Costa Rica 2021, citado por Martínez 2021), y lo más relevante es el monto transado «en 2020 SINPE Móvil movilizó poco más de un billón de colones, en comparación con los ₡119,2 mil millones registrados en el 2019» (Banco Central de Costa Rica 2021, citado por Martínez 2021). De estas transacciones, el 67% se realizó entre cuentas de diferentes bancos, como se muestra en el Gráfico 1.

Fuente: División Sistema de Pagos, BCCR (citado por Martínez 2021).

Gráfico 1 Cantidad y valor de las transferencias mensuales intra e interbancarias, entre enero 2019 y diciembre 2020

Otro aspecto importante por considerar, dentro del potencial uso de las criptomonedas, es la bancarización de la población «el 82% de la población de 18 años o más, cuenta con al menos una cuenta de fondos abierta en el sistema financiero formal. De esta forma, el SINPE móvil cuenta con más de 2,3 millones de clientes inscritos y utilizan el servicio en 24 entidades financieras» (Banco Central de Costa Rica 2021, citado por Martínez 2021).

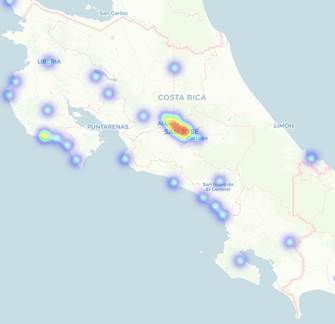

El ser humano es una especie que reacciona por las necesidades, como vimos al inicio del artículo. La evolución del intercambio económico se genera por la necesidad y acá se debe analizar cuál será ese factor que nos haga evolucionar y cambiar de SINPE a bitcóin. Actualmente, existe en el país un uso de cajeros limitado, como se observa en la siguiente Figura 1:

Pensando en que el uso no será solo a través de cajeros, sino que el intercambio de criptomonedas y servicios o para compra y venta. En la siguiente Figura 2, se ve el fenómeno en Centroamérica de manera integral. Se observa cómo El Salvador es el país que tiene más cantidad de transacciones y distribuidas en todo el país desde la promulgación de la ley, como se muestra a continuación:

La dinámica del uso de las criptomonedas se puede segmentar en dos aristas: a) El uso por atracción de personas de otras partes del mundo; b) El uso orgánico del país. Puede preverse que se utilice tanto para inversión como para consumo.

Analizando cómo en el país se distribuyen los usos, se podría separar en dos: El litoral pacífico, Guanacaste, Jacó y Pacífico Sur están siendo protagonistas en el uso, por una necesidad puntual, de atracción de turistas. En Santa Teresa, Guanacaste, se evidencia como el lugar donde más transacciones se ofrecen y es claro que está ligado al turismo.

Fuente: Coinmap (2022)

Figura 2 Concentración de empresas que utilizan el bitcóin como medio de pago en América

En el caso de la Gran Área Metropolitana (GAM), existen más transacciones, pero los motivos pueden ser más variados, pueden ser especuladores. Por ejemplo, los millennials que los compran y venden por moda y comercios. No obstante, hay una penetración importante, como se muestra en la siguiente Figura 3:

Fuente: Coinmap (2022)

Figura 3 Concentración de empresas que utilizan el bitcóin como medio de pago en Costa Rica

Analizando lo anterior, se evidencia un incremento de las criptomonedas en Costa Rica, principalmente, por la visitación turística, en contraposición al uso interno, que, en su mayoría, utiliza el sistema SINPE.

Dentro de este aspecto, el país debería generar políticas que favorezcan los controles y usos, partiendo de que el país se dedica al turismo y podría ser interesante volverse atractivo para los tenedores mundiales y que visiten, donde existe $ 920 048 077204 de capitalización; y, un volumen transaccional, de $ 209 604 219 539 por cada 24 horas, para el 8 de noviembre del 2022, como se muestra en el siguiente Gráfico 2:

Las políticas deberán volver amigables los cambios de criptomonedas a los hoteles, restaurantes y negocios que quieran ofrecerlo como medio de pago y que, luego, pueda recibir el dinero en una cuenta bancaria local sin problemas.

Actualmente, en el BAC San José y en la banca en general, se crea la reacción del banco en la que le cierran la cuenta de ahorros al usuario, por solo comprar y vender. En la venta, se recibe el dinero de una casa de cambio internacional y, en esta transacción, lanzan la alerta de los oficiales de cumplimiento y terminan investigando al usuario por lavado de dinero, sin saber el origen real de dicha operación.

Impacto de las criptomonedas en la política monetaria

En este texto, se ha explorado los orígenes y la historia de las criptomonedas, una moneda digital que ha ganado mucha popularidad en los últimos años. Además, se han analizado las principales características y propiedades económicas que han permitido su crecimiento acelerado y se han discutido sus posibles implicaciones en aspectos económicos, políticos y sociales. A medida que la criptomoneda sigue ganando adeptos, seguirá siendo importante comprender su funcionamiento y su impacto en el mundo.

Según el libro El patrón bitcoin: La alternativa descentralizada a los bancos centrales (Ammous 2018), los expresidentes de la Reserva Federal, Greenspan y Bernanke, no comprendían plenamente que la realidad empírica solo se puede descubrir después de que ya es demasiado tarde, como sucedió en la crisis financiera de 2008. Los incentivos creados en la política económica de Estados Unidos en los años anteriores a la crisis crearon distorsiones que, finalmente, llevaron a la crisis. Por esta razón, se debe tener cuidado al otorgarle a cualquier persona el poder de tomar «macrodecisiones centralizadas».

El «milagro económico alemán» se refiere al rápido crecimiento económico que experimentó Alemania después de la Segunda Guerra Mundial. La recuperación económica comenzó en la década de 1950 y se intensificó en la década de 1960, lo que llevó a un aumento del PIB, a la creación de empleo y a una mejora en el bienestar de la población. Esto se logró mediante una combinación de políticas fiscales y monetarias expansionistas, reformas estructurales y un fuerte impulso exportador. El milagro económico alemán fue considerado un ejemplo exitoso de cómo un país puede salir de la destrucción y la miseria después de una guerra, en el marco de políticas económicas que promovieron la libertad de mercado, de manos de Ludwing Erhard (Hayek 1988).

Ludwig Erhard fue un economista y político alemán que fungió como ministro de Economía de la República Federal de Alemania, entre los años de 1949 y 1963. Es conocido por su papel en la implementación de las políticas económicas que impulsaron el «milagro económico alemán» después de la Segunda Guerra Mundial. Erhard fue el principal defensor de la liberalización de la economía alemana, la eliminación de los controles de precios y la desregulación de los mercados. Sus políticas ayudaron a impulsar el crecimiento económico y a mejorar el bienestar de la población alemana (Hayek 1988).

De algún modo, cuando se produce un cambio económico a gran escala, como fue el caso de Alemania después de la Segunda Guerra Mundial, surge un efecto casi mágico: los mercados que tienen comportamientos racionales no necesitan que ningún agente en particular sea racional. Incluso, funcionan bien con cero inteligencias. Un grupo de individuos sin conocimiento, pero con un diseño adecuado, puede tener mejores resultados que una administración formada por personas muy inteligentes, como sucedía en la Unión Soviética, según los referencia Erhard en una entrevista que le realiza Günter Gaus seis meses antes de la nominación por la CDU (Unión Demócrata Cristiana), de Ludwig Erhard como sucesor de Konrad Adenauwe y canciller federal de Alemania (Santillán, 2014).

Ahora bien, está la posición de Joon Chang, si bien Alemania tenía, en el siglo XIX, niveles arancelarios inferiores a los de Estados Unidos; y, otros países europeos, no, por ello, dejó de aplicar diversas políticas industriales activas. A mediados del siglo XX, los niveles arancelarios medios de Alemania, en el orden del 26%, eran considerables.

Por este motivo, el bitcóin satisface las necesidades de un sistema complejo, y no porque bitcóin sea una criptomoneda en sí misma, sino precisamente porque no tiene dueño ni autoridad que pueda decidir su destino. Es propiedad de la gente y de los usuarios en comunidad, como lo fue en la época del trueque, ya que, en la actualidad, cuenta con una trayectoria de varios años, suficientes como para ser considerada «algo» por derecho propio.

Para que otras monedas puedan competir con bitcóin, deben contar con la propiedad hayekiana mencionada anteriormente. Esto significa que deben ser descentralizadas y no tener un dueño o autoridad central que decida su destino. De esta manera, pueden satisfacer las necesidades de un sistema complejo y convertirse en una «cosa o algo» por derecho propio.

El bitcóin es una moneda sin gobierno (Ammous 2018), pero, es válido preguntarse: ¿no exstían oro, plata y otros metales, otras clases de divisas sin gobierno? No exactamente, porque el gobierno comenzó a intervenir y crear bancos centrales. Los bancos controlan el servicio de custodios, o depositarios, y los gobiernos controlan los bancos. De este modo, bitcóin tiene una gran ventaja sobre el oro a la hora de realizar transacciones: el acceso no requiere de un custodio específico. Ningún gobierno puede controlar qué quiere hacer con tu propiedad.

Por último, es posible que bitcóin experimente dificultades. Puede fallar. Sin embargo, en caso de que ocurra, se puede volver a crear fácilmente, ya que ahora se sabe cómo funciona. En su estado actual, puede que no sea adecuado para realizar transacciones pequeñas, como pagar un café en tu cafetería favorita. Tal vez sea demasiado volátil como para ser una moneda de uso cotidiano, pero se trata de la primera moneda verdaderamente descentralizada. Su mera existencia es un recordatorio para los gobiernos de que la moneda, el último objeto que el establishment podía controlar, ya no es un monopolio de ellos.

Esto ofrece, como dice el libro de Fuenteovejuna: «La libertad no es un regalo que nos dé un estado o un líder, sino un bien que se conquista todos los días, con el esfuerzo de cada individuo y la unión de todos ellos». Esto podría convertirse en un seguro contra un futuro orwelliano. Una divisa sólida permite a la gente planificar a largo plazo y ahorrar e invertir y es algo que las monedas digitales deberían llegar a cumplir para ser utilizada en la vida cotidiana.

Entonces acá se llega a una hipótesis para Costa Rica. Si se utiliza, se podría tener otra moneda de uso cotidiano. Actualmente, en el país, se utiliza el colón, las UDIS y la UDES, como monedas propias del país, a lo cual se debería sumar el uso de los dólares y, en menor medida, los euros.

La política monetaria busca influenciar la inflación, para lo cual, el presidente del Banco Central de Costa Rica (BCCR), Róger Madrigal López, presentó el Informe de Política Monetaria, en el que se destacó que, actualmente, se proyecta que la inflación del país se mantendrá por encima del rango meta de 3% ±1, hasta el segundo semestre del 2024 (Banco Central de Costa Rica 2021).

En Costa Rica, el BBCCR busca influenciar la inflación con el encaje mínimo legal, emisión de bonos en el mercado bursátil y la tasa de política monetaria. Considerando que el país concentra su ahorro, según cifras del BCCR, en $ 4009,5 millones, para los depósitos en moneda extranjera; de los cuales, principalmente, son dólares y ₡ 2 888 993,2 millones, con cierre al mes de setiembre del 2022, el control de la inflación debería estar concentrado en cómo se mueven estas dos monedas (Banco Central de Costa Rica 2021).

El Banco Central tiene poco margen de maniobra para influir en el uso de los dólares y el impacto que pueda tener este dinero en el comportamiento de los macroprecios, porque, al final, la población decidirá qué hacer con su dinero y en qué moneda tenerlo, dada la libertad que existe en el país.

Si en Costa Rica se da un evento fortuito en el que ingresan muchos bitcóin a la economía y estos son ampliamente aceptados por el pueblo, el Banco Central podría tener cero margen de acción en influenciar la política monetaria y ahí tendríamos, potencialmente, dos grupos. Un grupo gente que adopta la utilización de las criptomonedas para todo; podría tener una afectación en los precios que estén en la economía denominados «en colones o dólares», y este efecto lo puede favorecer o desfavorecer, dependiendo del tipo de cambio bitcóin-colón, pero con la ventaja de que el efecto inflacionario en los productos que estén en bitcóin y teniendo sus ingresos en bitcóin, tendría cero efecto inflacionario dependiente de la autoridad monetaria. El otro grupo y más reducido, según la hipótesis, que estaría expensas de los precios en un mercado en que verá cómo los precios de los productos en bitcóin fluctúan en función del tipo de cambio, personas que tendrán ingresos en colones y dólares en un país donde se comercializa en bitcóin.

La necesidad principal de regulación estará en función de las actividades de lavado de dinero y producto de actividades ilícitas, con la ventaja tecnológica de que se le puede dar un seguimiento y rastreo más preciso que lo que podría realizarse con los billetes.

En conclusión, las criptomonedas están cambiando la manera en que se realizan las transacciones financieras, lo que significa que están teniendo un gran impacto en la política económica. Esto se debe a que las criptomonedas tienen una mayor velocidad de transacción, son menos propensas a la inflación y ofrecen una seguridad significativamente mayor que la de las monedas fiduciarias. En consecuencia, les permite a los gobiernos y a los bancos centrales implementar políticas económicas más flexibles, ya que no están limita- dos por los términos de los bancos nacionales.

Además, las criptomonedas están cambiando la forma en que los participan- tes del mercado pagan por bienes y servicios, debido a que ofrecen una for ma de realizar transacciones, de manera segura, anónima y sin intermediarios. Esto significa que todos los usuarios pueden realizar transacciones de manera directa, entre ellos, sin necesidad de la intervención de terceros, lo cual reduce los costos de las transacciones y mejora la eficiencia. Por lo tanto, las criptomonedas están revolucionando el mercado de pagos y permitiendo una mayor adopción de la tecnología de pago digital, de ahí pasaremos a cómo la regulación afectaría el medio de pago.

Régimen jurídico del uso de criptoactivos como medio de pago en Costa Rica

Tras el análisis económico practicado, tiene relevancia cuestionarse: ¿es de interés público que el Estado participe en el mercado de los criptoactivos?

¿Cuál es el papel que debe tener el Estado en esta nueva economía? ¿Cuál debe ser el alcance de las competencias del Estado en la regulación de este mercado?

Sobre el poder regulador del Estado

Uno de los principales temas de discusión, en la teoría del estado, las ciencias económicas y el derecho público, es el rol que el Estado debe cumplir en la regulación de las fuerzas del mercado. Si bien esta discusión tiene una esencia política, cómo se instrumentalizan las potestades de imperio recae sobre las disciplinas económicas y jurídicas.

Desde larga data, las ciencias económicas han esgrimido como motivos de la regulación: «a) Conseguir ajustes en la asignación de recursos (asignación);

b) Conseguir ajustes en la distribución de la riqueza y la renta (redistribución); c) Estabilización de la economía (estabilización)»(Musgrave, citado por Ruiz Palazuelos 2018, 44). Teorías económicas más recientes han sustentado que el Estado tiene la obligación de participar como regulador, en situaciones donde se presencie fallas de mercado (Stiglitz y Rosengard 2015, 36).

En Costa Rica, la intervención económica del Estado ha sido avalada por la Sala Constitucional, con fundamento en el concepto de Estado social de derecho, contenido en el artículo 50 de la Constitución Política de Costa Rica (C. Pol.) (Asamblea Nacional Constituyente de Costa Rica 1949). Según esta norma, el Estado cuenta con potestades de imperio para «procurar el mayor grado de bienestar a todos los habitantes del país, organizando y estimulando la producción y el más adecuado reparto de la riqueza»(Asamblea Nacional Constituyente de Costa Rica 1949, art. 50).

La Sala Constitucional ha avalado el poder regulador del Estado, en procura de evitar la materialización de un riesgo por fallo del mercado, o bien, para paliar las consecuencias de fallos de este (Jurado Fernández 2006, 9).

Sin embargo, tal potestad del Estado no es absoluta. Encuentra sus límites en el respeto que debe hacer al principio de libertad (art. 28 C. Pol. 1949), el derecho a la propiedad privada (art. 45 C. Pol. 1949) y el de libertad de empresa (art. 46 C. Pol. 1949). Respecto a las transacciones entre privados, de la conjunción de estos principios deriva el de libertad de contratación, cuyo contenido esencial se resume en cuatro elementos: a) Libertad de elegir el cocontratante; b) Libre elección del objeto o prestación principal que lo con- creta); c) Libre determinación del precio o contraprestación; d) Equilibrio de intereses (tutela de igualdad, razonabilidad y proporcionalidad de contraprestaciones) (Sala Constitucional de la Suprema Corte de Justicia de Costa Rica 1992, Resol. N.°3495-1992).

Frente a este panorama constitucional, el Estado puede ejercer su potestad normativa, regulando las relaciones económicas entre privados, sea por me- dio de una legislación especial (principio de reserva de ley), o bien, por medio de la implementación de mecanismos de control de sus órganos de regulación económica. En el caso de la política monetaria, existe reserva de ley a favor del legislativo, el cual la deriva en el Banco Central, por medio de su Ley Orgánica, así como de la Ley Orgánica del Sistema Bancario Nacional.

¿Por qué regular esta materia?

Según se indicó de previo, los criptoactivos han sido desarrollados por iniciativa privada, como un medio de pago digital descentralizado. Es decir, que no se rige por ninguna administración pública. Según su propio creador, el bitcóin emergió bajo la motivación de proporcionar medios descentralizados, privados y seguros para transferir valor a través de internet, sin intervención de instituciones soberanas, bancos centrales o intermediarios financieros (García Ramos y Rejas Muslera 2022). Es decir, las criptomonedas llevan en su código genético el interés de las personas de realizar transacciones sin que medie la intervención del Estado.

Sin embargo, recientemente, los Estados han impulsado la creación de diferentes alcances regulatorios, los cuales van desde la prohibición absoluta (República Popular de China) hasta el reconocimiento pleno como divisa (El Salvador). Según García Ramos y Rejas Muslera (2022), los alcances regulatorios pueden establecerse en tres grados:

1. Prohibición absoluta, tanto de las emisiones como de las operaciones con activos digitales;

2. Admisión de que estos activos representan un activo distinto a los tradicionales, por lo que debe regularse específicamente en cada jurisdicción hasta que exista una regulación internacional uniforme;

3. Adaptación de normativa existente en materia de valores o instrumentos financieros, hasta que exista una regulación internacional uniforme.

La necesidad de una regulación en esta materia deriva de una alta presencia de las criptomonedas en el mercado mundial. El interés regulatorio es compartido tanto por los Estados como por organismos internacionales. Por ejemplo, el Grupo de Acción Financiera Internacional (GAFI) estima que los activos virtuales crean nuevas oportunidades para el lavado de dinero, el financiamiento del terrorismo u otras actividades ilegales; adquirir, mover y almacenar activos como disfraz de origen o destino ilícito de recursos (GAFI 2022).

En diferentes países, la adquisición de criptomonedas se ha traducido en el deterioro del patrimonio de personas que apuestan por las criptomonedas, con la esperanza de aumentarlo. Casos es Estados Unidos, como la quiebra de la plataforma Celsius, o la estrepitosa caída de valor de criptomonedas, como «terra» y «luna», o la importante caída en el precio de referencia de la moneda bitcóin, han llamado la atención de las autoridades estatales, como mecanismo de tutela de los derechos de sus ciudadanos, especialmente, para la protección de la propiedad privada.

Iniciativas internacionales para la regulación de los criptoactivos

Alrededor del planeta han surgido diferentes iniciativas de regulación. Por su actualidad, la más relevante es la propuesta de regulación del Parlamento Europeo sobre mercados en criptoactivos, y reforma a la Directiva (EU) 2019/1937 (MiCA). Los focos de regulación de esta propuesta normativa son los siguientes (artículo 1):

4. Transparencia y requisitos para la emisión, oferta pública y admisión de intercambio de criptoactivos en plataformas de transacciones;

5. Autorización y supervisión de proveedores de servicios de criptoactivos, emisores de tokens de referencia y emisores de tokens de dinero electrónico;

6. Operación, organización y gobernanza de emisores de tokens de referencia de activos, tokens de dinero electrónico y proveedores de servicios de criptoactivos;

7. Protección de dueños de criptoactivos en la emisión, oferta pública y admisión de comercio;

8. Protección de clientes de proveedores de servicios de criptoactivos;

9. Medidas para prevenir la manipulación del mercado de criptoactivos, con el fin de asegurar la integridad de los mercados de criptoactivos (Consejo de la Unión Europea 2019).

Marco de regulación vigente en Costa Rica

Para abordar este tema, debe segmentarse el criptoactivo en una doble perspectiva: a. Como moneda o valor equivalente a una moneda; b. Como un bien por sí mismo.

Moneda o valor equivalente a una moneda

Según se indicó previamente, la emisión de dinero es una potestad de imperio reservada exclusivamente para el Estado. En Costa Rica, la materia se rige, en primera instancia, por la Ley Orgánica del Banco Central (Ley 7558), la cual establece el colón como moneda exclusiva del país (Asamblea Legislativa de Costa Rica 1995). Al ser una reserva creada por la misma Constitución Política de Costa Rica, cualquier emisión monetaria fuera del Banco Central se encuentra penada por delitos como falsificación de moneda y circulación de moneda falsa, tipificados en los artículos 373 y 374 del Código Penal (Asamblea Legislativa de Costa Rica 1970).

Dentro de la Ley Orgánica del Banco Central, se establece la libertad de que, en el país, se puedan adquirir obligaciones con una moneda distinta al colón. El artículo 49 de ese cuerpo legal dispone la posibilidad de pactarse en moneda extranjera las obligaciones y los contratos de deban pagarse desde Costa Rica en el extranjero y viceversa, transacciones de importación y exportación, operaciones efectuadas en moneda extranjera, entre otros (Asamblea Legislativa de Costa Rica 1995).

Sea la moneda nacional (colón) o alguna moneda extranjera, la Ley Orgánica dispone tres atributos principales para que pueda considerarse la existencia de una moneda (Banco Central de Costa Rica 2019):

10. Emisión de la moneda por una autoridad pública competente;

11. Reconocimiento de un valor de curso legal. Su aceptación es obligatoria en el lugar de emisión;

12. Poder liberatorio, o poder de descargar obligaciones de pago entre deudores y acreedores.

El análisis de estos tres requisitos nos devuelve a la concentración de los poderes del Estado en materia monetaria. Al igual que en otras potestades de imperio, solo se da validez (entendido como «valor legal») a aquellos actos en los que haya mediado una autorización del mismo Estado. Ejemplo de ello es la validez de una norma como fuente de derecho: Se reconoce su validez en el tanto haya sido aprobada por un órgano competente a través de un debido proceso.

En el caso de las monedas, sea de emisión local o internacional, su valor depende exclusivamente de la autoridad depositada por las leyes en un ente emisor. De por medio, se encuentra el reconocimiento que dan las convenciones creadas por el derecho internacional público, vía tratados internacionales para crear la esfera de intercambiabilidad monetaria.

Respecto al atributo de valor de curso legal y la obligatoriedad de aceptación, el artículo 43 de la citada ley establece como medio legal de pago en Costa Rica como los billetes y monedas emitidos por el Banco Central de Costa Rica. Seguidamente, el artículo 44 protege la exclusividad de emisión de billetes y monedas en el territorio nacional al Banco Central.

Para los efectos de este análisis, el artículo 44 de la Ley 7558 indica en lo literal: «Ni el Estado ni ninguna otra persona, natural o jurídica, podrá emitir billetes y monedas ni otros documentos o títulos que puedan circular como dinero» (Asamblea Legislativa de Costa Rica, 1995). Resulta claro que la estructura legal de Costa Rica determina una limitación plena de que existan otras monedas distintas al colón, con valor de curso legal y equiparables a la circulación de dinero.

En síntesis, podemos concluir que el sistema monetario costarricense se encuentra concentrado en forma exclusiva en el Banco Central de Costa Rica, en tutela de una potestad de imperio, como lo es la política monetaria y del Estado social de derecho.

Por tanto, al momento actual y desde un punto de vista normativo, cualquier criptoactivo, incluso los calificados como «criptomonedas», se les debe descartar su valor como moneda autorizada dentro de la economía costarricense, debido a que carece de los dos primeros atributos requeridos por la legislación vigente para ser considerados como tales.

Criptoactivo como un bien por sí mismo

Doctrinariamente existe una voluminosa discusión sobre la naturaleza jurídica de los criptoactivos, y se han etiquetado como bienes, títulos valores, cosas, derechos, patrimonio, entre muchos otros. Esta calificación es susceptible de enfoques de conformidad con la diversidad normativa que existe en los distintos países del mundo.

Encontrar una calificación legal para un criptoactivo resulta básico, ya que, de esta, se desprende la posibilidad de asignarle una esfera de derechos a quien lo posee, así como los mecanismos legales para su tutela. Esta calificación es imperativa en el tanto se dispone de una protección constitucional a la justicia, en la cual todas las personas cuentan con el derecho a la reparación a los daños atribuidos a su persona o patrimonio.

En el ámbito internacional, se ha definido al criptoactivo: «una unidad digital de datos que no tiene un emisor formal, se emite y transfiere a través de una cadena pública o permisionada mediante tecnología DLT, y que desempeña un rol indispensable en el diseño de incentivos económicos debajo del libro distribuido o la aplicación de tal manera que separar el activo de la red subyacente dañaría el sistema en su conjunto»(Reinhart 2022).

Derivado de las características descritas, se ha calificado que el criptoactivo es un «activo digital». Aludir a la palabra «activo» conduce a una serie de definiciones ajenas a categorías jurídicas y la discusión se traslada a una esfera contable-financiera. Por ello, la doctrina ha calificado a los criptoactivos dentro del ámbito jurídico de los «bienes» (Reinhart 2022).

En Costa Rica, la tutela de los bienes se encuentra contenida en el Código Civil, específicamente, en los artículos 253 y siguientes de dicho cuerpo legal. Según ese artículo, «los bienes consisten en cosas que jurídicamente son muebles o inmuebles, corporales o incorporales» (Asamblea Legislativa de Costa Rica 1887, art. 253).

Siendo que el criptoactivo es un activo digital, para efectos nacionales, se puede asignar un bloque de derechos, obligaciones y tutela judicial propia del derecho civil, al poder ser calificados como bienes muebles incorporales. Estos atributos son suficientemente amplios como para asignar un bloque de legalidad, en cuanto existan relaciones entre particulares, cuyo objeto sea principal o accesoriamente, un criptoactivo.

El Banco Central de Costa Rica (2021) aseguró que quienes realizaban transacciones con criptoactivos lo realizaban bajo su propio riesgo, desde el entendido de que no existe una tutela jurídica en el país para esos activos. Se estima que esa postura conlleva a graves vulneraciones a los derechos de las personas, tales como el de la propiedad privada, libertad de empresa, libertad de comercio y autonomía de la voluntad.

El hecho de que estas tecnologías sean novedosas y no exista normativa especial al respecto, no puede negársele tutela jurídica; por el contrario, resulta imperativo asignarle una determinación legal, a fin de evitar una mayor vulneración a las personas que habitualmente transan con este tipo de bienes digitales.

Si bien en el ámbito internacional existen propuestas regulatorias importantes, no es conveniente esperar a que exista un consenso internacional sobre la naturaleza jurídica de los criptoactivos para brindarles una tutela jurídica, en el tanto, existe una importante cantidad de transacciones en curso, cuyo objeto contractual es propiamente la integración de criptoactivos.

Tutela del riesgo en la inversión de criptoactivos

Como se ha mencionado, en la práctica, los criptoactivos se han utilizado como medios de inversión privada. Quienes los adquieren, lo hacen con la intención de que, con el paso del tiempo se aprecien, con la consecuente venta, y generen una ganancia de capital a su favor.

La experiencia da crédito de ello, como fue reseñado previamente. Por ejemplo el fenómeno de la apreciación del bitóoin qu, durante el mes de octubre de 2021, alcanzó un valor récord (Statista 2022). Asimismo, numerosos son los sitios web en los cuales existe información actualizada sobre el comportamiento del valor de diversas criptomonedas. Estos datos son fuente indispensable para la toma de decisiones de los inversionistas.

Sin embargo, en el contexto mundial y hasta la fecha de esta investigación, las inversiones en criptoactivos son transacciones privadas y el Estado no ejerce ningún tipo de intervención o regulación a ese respecto. Es decir, los inversionistas adquieren estos activos digitales bajo su propio riesgo, sin mayor conocimiento sobre la apuesta que realizan.

En el año 2022, la compañía estadounidense FTX inició un proceso de bancarrota en ese país. Dicha compañía era la segunda l en el mercado mundial de transacciones con criptoactivos. Se estima que recibió inversiones hasta por $ 15 000 000 000 (quince mil millones de dólares). La compañía congeló los fondos recibidos y se encuentra a la espera de liquidación judicial para hacer distribución a sus acreedores (BBC 2022).

En el año 2022, dos importantes criptomonedas, llamadas «terra» y «luna», sufrieron graves pérdidas de valor. Estos activos denominados stablecoin, contaban con un vínculo con otros de valor estable, por ejemplo, el dólar estadounidense. Sin embargo, sus administradores optaron por desvincular ese vínculo, lo cual produjo que el público le perdiera confianza, a tal grado de que perdió prácticamente todo su valor. Miles de inversionistas vieron materializado el riesgo de sus inversiones (Expansión Redacción 2023).

Estos son dos ejemplos de la alta volatilidad que tienen los criptoactivos en el mercado de las inversiones. A nivel mundial, el Estado ha procurado tutelar el riesgo en las inversiones, siendo el mercado bursátil uno de los principales objetivos de regulación. El objetivo es asegurar la solvencia tanto de los instrumentos de inversión que se ofrecen, así de los sujetos que participen como administradores u oferentes. La clave está en la información que se ofrezca al usuario, para que su toma de decisiones sea informada.

Siendo que en el mercado de criptoactivos no existe tal tipo de tutela, la Unión Europea ha impulsado la propuesta de Reglamento relativo al mercado de criptoactivos 2019/1937 (supra citada), en el cual se concentra la regulación tanto en el control del activo criptográfico ofrecido al público, como del oferente. Para ello establece requisitos uniformes de transparencia e información con relación a la emisión, el funcionamiento, la organización y la gobernanza de los proveedores de servicios (Consejo de la Unión Europea 2019).

Asimismo, en dicha normativa se establecen normas de protección de los consumidores y medidas destinadas a prevenir el abuso de mercado. Para ello la Regulación establece un conjunto de competencias a la autoridad que cada Estado miembro de la Unión determine, con el fin de regular el mercado.

Ejemplo de tales potestades son las siguientes:

13. Suspensión y/o prohibición de la prestación de servicios de criptoactivos a las entidades supervisadas;

14. Exigencia de información relevante para la protección de los consumidores y el buen funcionamiento del mercado;

15. Ordenar el cese inmediato de operación de las personas que presten servicios de criptoactivos sin autorización;

16. Suspensión y/o prohibición de oferta pública de criptoactivos, por motivo de infracción reglamentaria;

17. Suspensión y/o prohibición de plataformas de negociación de criptoactivos, por motivo de infracción reglamentaria;

18. Divulgar información relevante que pueda afectar a la evaluación de los criptoactivos ofertados al público o admitidos a negociación en una plataforma de negociación de criptoactivos, con el fin de protección de consumidor;

19. Poder de inspección de locales, incautación de documentos, solicitud de congelación o embargo de activos, prohibición temporal del ejercicio de una actividad profesional; (Consejo de la Unión Europea 2019).

Para el caso costarricense, la principal fuente de protección al inversionista corresponde a la Ley Reguladora del Mercado de Valores (Ley 7732). Esta legislación tutela específicamente la oferta pública de valores (artículo 1), entendida esta como «todo ofrecimiento expreso o implícito, que se proponga emitir, colocar, negociar o comerciar valores entre el público inversionista» (Asamblea Legislativa de Costa Rica 1997).

La misma legislación establece como valor «todo derecho de naturaleza patrimonial susceptible de ser transado en el mercado de valores, que tenga por objeto o efecto obtener recursos del público» (Asamblea Legislativa de Costa Rica 1997, art. 2 de la Ley 7732). En consecuencia, la oferta pública de valores debe ser atraída dentro del ámbito de competencia de la Superintendencia General de Valores (SUGEVAL).

Cabe cuestionarse si esa definición amplia de valor es suficiente para extender el ámbito de competencia de SUGEVAL, al nuevo mercado de criptoactivos. Para realizar ese análisis, es necesario abordarlo desde distintas perspectivas.

En cuanto a la perspectiva histórica, se destaca que esta legislación entró en vigencia en el año 1997, con el fin de regular un mercado financiero tradicional, en el que los instrumentos de inversión digitales equivalentes a los criptoactivos ni siquiera existían en el mercado. Según se expuso en la primera sección de esta investigación, este activo digital inició, aproximadamente, en el año 2008, con la emisión del bitcóin.

Si bien las reglas de interpretación de las normas permiten contextualizar alguna legislación para un contexto específico, lo cierto es que el marco normativo posee ciertas limitaciones. Debe considerarse que, en materia de criptoactivos, son múltiples los tecnicismos derivados de la misma naturaleza del objeto de inversión. Por ende, la realidad obliga a que esta normativa requiera de una adaptación al contexto actual.

Ahora bien, remitiéndonos al ámbito de competencia de la Ley 7732, en su artículo segundo, se establece que dichos preceptos son aplicables a los contratos de activos e instrumentos financieros derivados, tales como contratos de futuros, de opciones, permuta y otros tipos de contratos (…) que se definan reglamentariamente.

Considerando que los criptoactivos son calificables como «bienes muebles inmateriales» o «activos digitales», podrían incorporarse como objeto de regulación. No obstante, es necesario recordar las reglas de definición de la competencia de la Administración pública, según lo establece el título tercero de la Ley General de la Administración Pública.

De acuerdo con el artículo 55 de dicha ley, la competencia tiene que ser regulada por ley, siempre que contenga la atribución de potestades de imperio. Ya hemos indicado que la intervención de la economía por parte del Estado es una manifestación clara de potestad de imperio.

Del texto expreso de la Ley 7732, el objeto de regulación de la SUGEVAL son los contratos e instrumentos financieros. La competencia se encuentra delimitada para un tipo de oferta pública, según fue designado por el mismo legislador. Incorporar otro tipo de activos no contemplados por ley es una ampliación infundada del ámbito de competencia, lo cual viciaría de nulidad cualquier actuación de control del regulador.

Así pues, para lograr una regulación y tutela en el mercado de los criptoactivos, es necesario que el legislador costarricense establezca un marco normativo con fuerza de ley de la república, para establecer el ámbito de competencia del ente regulador, siguiendo las propuestas de regulación internacional, tal como la impulsada por la Unión Europea.

En este orden de ideas, se valora que, si bien la gran mayoría de creadores y proveedores de criptoactivos y servicios vinculados a estos se encuentran fuera del territorio nacional, en la actualidad, existen iniciativas locales de minado, así como gestores de proyectos. Con la vigencia de normativa específica, estos emprendimientos deberán estar incorporados dentro del marco regulatorio, con el fin de brindar una protección a los inversionistas.

En suma, en Costa Rica, no existe un marco normativo vigente para la regulación de criptoactivos y de servicios vinculados a estos bienes. Es necesario crear legislación que brinde herramientas al Estado para su vigilancia, y sobre todo, que brinde un marco de protección al inversionista, con el fin de que determine el grado del riesgo que corre al momento de suscribir un contrato relacionado con estos bienes.

Conclusiones

En la actualidad, la presencia de criptomonedas en la economía costarricense es importante e impulsan un cambio en la forma en que se realizan las transacciones económicas. Su peso en la economía influye en la política económica nacional, la cual se ve limitada por características propias de los criptoactivos, por ejemplo, la alta velocidad de transacción.

Se vislumbra un crecimiento de la participación en la economía de las criptomonedas, ya que cada día se amplía su uso en los participantes del mercado, como medio de pago de bienes y servicios. Factores, como la posibilidad de realizar transacciones de manera anónima y sin intermediarios, hacen que ganen terreno frente a las monedas tradicionales. Así se evitan costos de transacciones y aumenta su eficiencia.

Respecto al marco legal vigente, es claro que el Estado costarricense cuenta con potestades suficientes para la regulación del mercado de los criptoactivos, con base en la doctrina del Estado social de derecho, a fin de prevenir un fallo del mercado.

Según la normativa vigente, las criptomonedas no pueden ser equivalentes al dinero o a una divisa extranjera, ya que no cumplen los requisitos de la Ley Orgánica del Banco Central, como la emisión por una autoridad pública competente o el reconocimiento de un valor de curso legal. Por tanto, en estricto sentido jurídico, los criptoactivos no son una moneda de curso legal.

Respecto al poder liberatorio de obligaciones entre sujetos privados, su valor depende, exclusivamente, del valor que le den las partes involucradas. Basado en el principio de libertad y autonomía de la voluntad, su utilidad como medio de pago entre sujetos privados es digno de tutela jurídica y deben tener eficacia entre partes.

Sobre el alcance de la regulación de las criptomonedas como mecanismo de inversión, se concluye que el marco jurídico correspondiente al mercado de valores financieros no es aplicable para contratos cuyo objeto sean activos digitales. La competencia otorgada por Ley a la Superintendencia General de Valores es limitada a la oferta pública de valores y contratos financieros, lo cual imposibilita, en forma plena, ejercer potestades de imperio respecto de ofertas públicas de criptomonedas.

Se vislumbra como necesario y oportuno el desarrollo de un marco regulatorio específico para este nuevo mercado, el cual puede seguir la experiencia internacional en esta materia, especialmente, la propuesta de regulación del Parlamento Europeo sobre mercados en criptoactivos y reforma a la Directiva (EU) 2019/1937 (MiCA). Esta nueva normativa debe orientarse hacia fortalecer la seguridad jurídica de las transacciones con estos activos digitales, así como el control de riesgos y la tutela del consumidor sobre inversiones.

El Estado costarricense debe tomar medidas dirigidas hacia la prevención del uso de los criptoactivos como mecanismo para la especulación en el mercdo o prácticas penalmente prohibidas, a saber: la legitimación de capitales, el financiamiento al terrorismo u otras actividades prohibidas. Asimismo, debe existir un marco regulatorio tendiente a evitar la implementación de esquemas de inversiones de alto riesgo o fraudulentos.

El auge internacional del mercado de los criptoactivos obliga a las autoridades a diseñar e implementar normas que blinden las potestades del Estado al control de la economía, por medio de los instrumentos de banca centralizada existentes, y robustecer sus mecanismos de acción e impedir (o al menos limitar) una pérdida de sus facultades de política económica.

El impulso de un marco regulatorio debe dirigirse hacia la tutela del Estado social de derecho, en el cual la autoridad estatal mantenga como eje central la protección del individuo frente a novedosos instrumentos internacionales de orden financiero, así como las potestades de imperio para la ejecución de política económica.