INTRODUCCIÓN

Como parte del mundo globalizado en el cual se vive hoy, los empresarios contribuyentes requieren cumplir con una serie de regulaciones técnicas y legales en materia fiscal y financiera, las cuales son cada vez más exigentes y complejas. Lo anterior obedece a obligaciones con autoridades hacendarias, gremios de empresarios, instituciones financieras nacionales e internacionales, entre otras. Los propósitos para cumplir con estas regulaciones pueden ser diversos:

transparentar la contabilidad y su manifestación fundamental, que son los estados financieros,

contribuir al gasto público a través del pago de impuestos,

llenar formatos y cuestionarios en entidades económicas que cotizan en mercados internacionales,

obtención de certificados empresariales,

otros.

Sin embargo, en ciertos casos, se obedece a expectativas internas que tiene cada organización o funcionario en particular, las cuales están plasmadas en sus planeaciones administrativas mensuales, semestrales, anuales u otros períodos de tiempo considerados por la administración, hasta llegar a medirlas en sus informes finales presentados a los socios o accionistas y demás usuarios interesados.

Todos los empresarios buscan la obtención del éxito, el cual resulte en eficiencia operativa, en una administración organizada que logre sus objetivos y que al final se visualice en cifras y valores obtenidos sistemáticamente. Estos deberán permitir que se haga efectivo el postulado básico contable de negocio en marcha, el cual considera la existencia del negocio en el futuro y “se asume que la marcha de la actividad de la entidad económica continuará previsiblemente en el futuro” (CINIF, 2018, p. 22), si se consideran distintos factores como la rentabilidad y la capacidad de respuesta a deudas contraídas, así como las fuentes de financiamiento, tanto en el momento actual como en lo potencialmente esperado. Lo anterior es necesario tanto para el cumplimiento de las regulaciones legales y técnicas como para el cumplimiento de los objetivos de las entidades económicas1 y se deben tomar en cuenta las herramientas y los mecanismos que puedan ser usados con este fin.

Un mecanismo al cual tiene acceso el empresario es el llamado control interno; este permitirá, entre muchas cosas, cumplir con el tratamiento de los impuestos federales y específicamente con las deducciones autorizadas a las cuales tiene derecho a acceder y con las que puede disminuir sus cargas tributarias sin violar ninguna norma vigente.

Con el afán de disminuir las bases gravables de impuestos, en ocasiones se puede llegar a evadir o eludir dichas contribuciones, esto debido a que, si se disminuyen las bases gravables con deducciones no autorizadas o incluso simuladas o vulnerables1, puede colocarse en zona de peligro el prestigio y la continuidad del negocio en marcha y no se lograrían los objetivos propuestos en un inicio por la entidad económica, sea con fines de lucro, sin ellos o especulación comercial.

En el desarrollo de la presente investigación, se estudiarán y analizarán por separado los temas de control interno y las deducciones autorizadas, para finalmente mostrar la relación e influencia que tiene el primero sobre las segundas y su ámbito en el tema fiscal de las deducciones.

El control interno, un catalizador empresarial

Desde hace aproximadamente cincuenta años, cuando se le conocía como verificación interna o comprobación interna, el control interno ha sufrido diferentes modificaciones. Así, en el pasado, “describía las prácticas seguidas por los departamentos de contabilidad y finanzas para realizar el doble efectivo: reducir al mínimo los errores y proteger los objetivos” (Rodríguez Valencia, 2009, p. 46). Ciertos analistas lo conceptualizan como “los pasos que toma una empresa para prevenir el fraude, tanto la malversación de activos como los informes financieros fraudulentos y de otros procesos” (Whittington y Kurt, 2005, p. 212). Los cambios anteriores fueron originados por diversos casos fraudulentos en la década de los setenta y comienzos de los ochenta, por lo que las principales organizaciones contables internacionales participaron en la creación de organizaciones destinadas a estudiar los factores y causas de dichos informes fraudulentos.

Una de aquellas nuevas organizaciones fue el Committee of Sponsoring Organizations (COSO), con el cual se logró converger al término de control interno y permitió que se “atendiera las necesidades de varias partes y que ofreciera un criterio que permitiera a las empresas y a otras entidades evaluar su sistema de control y determinar la manera de mejorarlo” (Espino García, 2017, p. 31). De esa forma y con esta recién creada institución, se lograron muchos avances en el tema de control interno, hasta llegar a la actualidad, donde se persiguen objetivos específicos a través del modelo COSO y otros modelos particulares.

El control interno es “un proceso, realizado por el consejo de administración, los directivos y otro personal, cuyo fin es ofrecer una seguridad razonable en la consecución de los objetivos” (Whittington y Kurt, 2005, p. 213). Comprende el plan que tiene cada entidad en forma particular, con el cual se pretende “salvaguardar los activos, verificar la razonabilidad y confiabilidad de la información financiera” (Santillana González, 2015, p. 53), así como lograr eficacia administrativa y eficiencia operativa, entre muchas más. Con la anterior definición se puede visualizar el alcance del control interno y lo elemental que puede llegar a ser dentro de una entidad económica o empresa, con o sin especulación comercial, además de lo integral y universal que es en toda la entidad, “cualquiera que sea su clasificación, actividad, tamaño o conformación” (Tapia Iturriaga, Guevara Rojas, Castillo Prieto, Rojas Tamayo y Salomón Doroteo, 2016, p. 35).

Sin embargo, a pesar de ser un mecanismo esencial en toda la entidad,

el alcance del sistema de control interno estuvo limitado más a las áreas contables y financiera de la entidad, ya que se tenía la cultura de que era inherente a dichas áreas y de que el resto de las áreas operacionales y sus trabajadores no se sentían involucrados, situación equivocada en su totalidad, toda vez que el control interno es aplicable a todas las áreas y personas de la entidad (Tapia Iturriaga et al., 2016, p. 35).

Para lograr los objetivos particulares del control interno, este debe visualizarse con un enfoque integral y considerar todos los factores inmersos en la entidad económica. Dichos objetivos se categorizan de la siguiente forma:

confiabilidad de la información financiera,

eficacia y eficiencia de las operaciones,

cumplimiento de las leyes y regulaciones aplicables.

Al considerar y comprender que el control interno es todo un proceso para alcanzar un fin y no un fin en sí mismo, nos enfocaremos en el tercero de los objetivos mencionados: el cumplimiento de las leyes y regulaciones aplicables, y de manera específica las regulaciones fiscales en el ámbito de las deducciones autorizadas que tienen los contribuyentes. Dentro de este objetivo, se deben incluir las regulaciones que emita la dirección de la entidad, las cuales, dicho sea de paso, son muy particulares y únicas en cada entidad, así como único es su control interno.

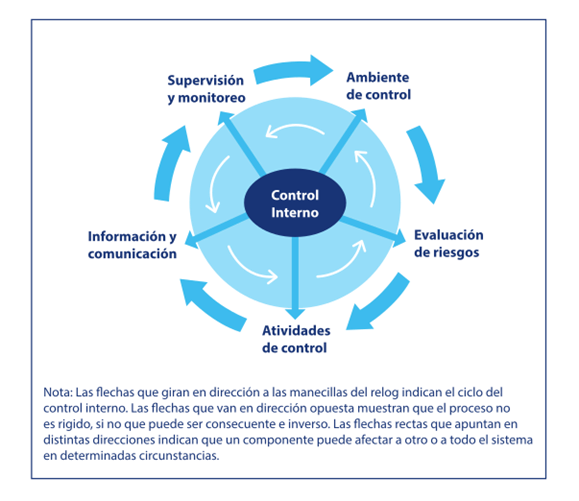

La estructura de control interno que usaremos está diseñada de acuerdo con el modelo COSO. El control interno no es un proceso únicamente secuencial, “donde alguno de los componentes afecta solo al siguiente, sino que es un proceso multidireccional repetitivo y permanente en el cual más de un componente influye en los otros y conforman un sistema integrado que reacciona dinámicamente” (Estupiñán, 2011, p. 26). Dichos componentes se muestran en la figura 1.

Fuente: Diagrama adaptado de la estructura de control interno del Commitee of Sponsoring Organizations of Treadway Commission (Estupiñán, 2011).

Figura 1 El Control Interno y sus Componentes Básicos

• Ambiente de control

En este componente, se sientan las bases de las cuales depende la eficacia del control interno, ya que integra los valores éticos del personal encargado de administrar, crear y vigilar los controles; estos deben ser comunicados a través de los medios apropiados. De igual manera, dentro de este componente salta a la vista la estructura organizacional, ya que, si está bien diseñada, se podrá planear, dirigir y controlar las operaciones.

En este componente se hace división de las responsabilidades, tanto del departamento de finanzas1 como del de contabilidad, ya que ambos tienen distintos encargos, entre los cuales mencionamos los siguientes:

autorización de las transacciones (adquisición de bienes y servicios),

registro de las operaciones de compra,

custodia de los activos.

Dentro de este componente, además, se asigna autoridad y responsabilidad de manera específica y se describen funciones de puestos con sus alcances claramente definidos. “También se establecen políticas que describen las prácticas correctas de negocios, los conocimientos y las experiencias del personal clave, así como el uso de los recursos” (Espino García, 2017, p. 36). Aquí se definen las políticas del departamento de recursos humanos y se configuran criterios para contratar al personal más competente, tales como escolaridad, experiencia, integridad reconocida y verificable, conducta ética, etc.

• Evaluación de riesgos

Este componente describe el proceso en el cual los administradores y el gobierno corporativo identifican y responden a los riesgos del negocio, así como su resultado. Es precisamente aquí donde se evalúan los riesgos que amenazan la consecución de los objetivos1 y se trata de identificar primero los riesgos más relevantes, estimar el grado de importancia y seleccionar las medidas para enfrentarlos. A continuación, se enumeran algunos factores2 que pueden significar riesgos relevantes:

cambios en el ambiente regulatorio fiscal,

sistemas de información contable modernos o nuevos,

crecimiento en las operaciones y transacciones que realiza la entidad con sus proveedores,

cambio en el personal clave que realiza operaciones relevantes en la entidad, sobre todo en adquisiciones de bienes y servicios.

• Actividades de control

Este componente es punto clave en nuestro desarrollo de la investigación, ya que las actividades de control son las políticas y procedimientos emitidos por la administración, con el propósito de que se cumplan los mecanismos de control implementados para lograr los objetivos del negocio. Algunas actividades de control utilizadas en el ámbito fiscal de las deducciones pueden ser las siguientes:

comprobación material de las adquisiciones en bienes y servicios;

evidencias físicas y por escrito de las políticas utilizadas para seleccionar a los proveedores;

evidencia documental de los presupuestos específicos comparados con los gastos;

elaboración de documentos comprobables como bitácoras o itinerarios de los servicios que recibirá la entidad bajo cualquier concepto;

conciliaciones mensuales entre los registros contables y lo efectivamente adquirido en forma física, de acuerdo con los períodos y plazos establecidos por la entidad;

evidencia física y documental de las asignaciones de activos fijos entregados al personal de la entidad.

• Información y comunicación

Una vez que el proceso haya avanzado hasta llegar a este componente, es imprescindible informar a toda la entidad y comunicar lo relevante sobre las actividades propias de la organización. En el caso de las deducciones fiscales, se informa con respecto a las nuevas disposiciones emitidas por la autoridad hacendaria y las resoluciones o cartas de invitación recibidas de la misma autoridad, entre otras, así como los modos y medios indicados para informarlos.

Una vez que el proceso haya avanzado hasta llegar a este componente, es imprescindible informar a toda la entidad y comunicar lo relevante sobre las actividades propias de la organización. En el caso de las deducciones fiscales, se informa con respecto a las nuevas disposiciones emitidas por la autoridad hacendaria y las resoluciones o cartas de invitación recibidas de la misma autoridad, entre otras, así como los modos y medios indicados para informarlos.

De igual forma, se comunican todos los documentos internos que deben utilizarse para el manejo de los controles, conforme estos se vayan actualizando. Esto permitirá una simetría entre las políticas y procedimientos de la organización y los resultados obtenidos.

• Monitoreo de controles

Las actividades de monitoreo están encaminadas a supervisar y administrar la vigilancia continua de los demás componentes. Estas vigilancias no tienen que ser sistemáticas; no obstante, si se cuenta con un departamento de auditoría interna, se podrá efectuar una vigilancia constante.

Dentro de este componente, se evalúa en específico la parte de las deducciones:

si estas son autorizadas,

si cumplen con los requisitos fiscales y de control interno de la entidad,

si corresponden al período y

si han sido verificadas y autentificadas de manera formal y material.

Después, se comunican los resultados y los hallazgos al gobierno corporativo de la entidad, con el fin de evaluar el logro de los objetivos y tomar las medidas correctivas necesarias para alcanzarlos.

Sin duda alguna, el control interno es un catalizador empresarial, ya que inicia como un proceso que no tiene un fin en sí mismo, hasta llegar a un proceso que estimula el desarrollo de todas las demás actividades y provoca una reacción veloz.

Un sistema de control interno no puede ser evaluado si antes no ha sido implementado y se fortalece con el paso del tiempo y la experiencia obtenida. En el ámbito de las deducciones fiscales, este control requerirá un correcto desarrollo de cada componente dentro de la entidad, ya que, de no contar con un óptimo desarrollo de los componentes, se correrá el peligro de ser un blanco para la autoridad hacendaria; esto podría traducirse en pago de multas, actualizaciones, recargos, créditos fiscales y demás, todo lo cual pondría en riesgo la continuidad del negocio en marcha y la confiabilidad de la información financiera que se pone a disposición del gobierno corporativo de la entidad.

Un sistema de control interno no puede ser evaluado si antes no ha sido implementado y se fortalece con el paso del tiempo y la experiencia obtenida. En el ámbito de las deducciones fiscales, este control requerirá un correcto desarrollo de cada componente dentro de la entidad, ya que, de no contar con un óptimo desarrollo de los componentes, se correrá el peligro de ser un blanco para la autoridad hacendaria; esto podría traducirse en pago de multas, actualizaciones, recargos, créditos fiscales y demás, todo lo cual pondría en riesgo la continuidad del negocio en marcha y la confiabilidad de la información financiera que se pone a disposición del gobierno corporativo de la entidad.

El ámbito de las deducciones fiscales

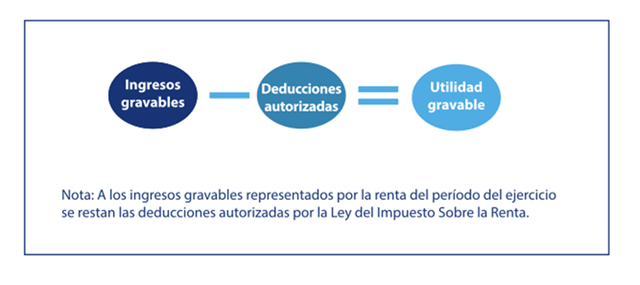

Después de un recorrido por el control interno y sus principales características, se pasará al tema de las deducciones fiscales, las cuales tienen relación directa tanto con los ingresos de la entidad económica como con los ingresos de cada nación. En cuanto a los ingresos de la entidad económica, tiene que ver con un “detrimento de la riqueza objeto del ingreso obtenido por el contribuyente” (Sánchez Miranda, 2018, p. 105); esta relación es fundamental en el cálculo del impuesto1 a cargo o, en su caso, con una pérdida fiscal. Con respecto a los ingresos de la nación, por pertenecer al ámbito del latín fiscalis, fiscal “es un adjetivo que guarda relación de cualidad con el erario o tesoro público. De aquí que fiscal tiene implícita la idea de pertenencia al tesoro público, pero no es el tesoro público”, (Islas Montes, 2012, p. 35); dicho de otra forma, no es el fisco en sí.

La palabra fiscal es igualmente definida por la Suprema Corte de Justicia de la Nación (SCJN):

Por fiscal debe entenderse lo perteneciente al fisco, y fisco significa, entre nosotros, la parte de la hacienda pública que se forma con las contribuciones, impuestos o derechos, siendo autoridades fiscales las que tienen intervención, por mandato legal, en la cuestación, dándose el caso de que haya autoridades hacendarias que no son autoridades fiscales, pues aun cuando tengan facultades de resolución en materia de hacienda, carecen de actividad en la cuestación, que es la característica de las fiscales, viniendo a ser el carácter de autoridad hacendaria, el género, y el de autoridad fiscal, la especie (Llanos Mendoza, 2014, p. 5).

Por lo visto hay una relación simétrica entre los ingresos y las deducciones, ambas en el ámbito fiscal. Cabe mencionar que el impuesto sobre la renta, en el cual nos enfocaremos, tiene características que nos permitirán establecer el papel de los gastos que, para efectos fiscales, se consideran deducciones autorizadas. Como es ya conocido, la renta es el producto del trabajo, del capital o de la combinación de ambos. Esta renta viene a ser la fuente natural de los impuestos, conformada por los ingresos en moneda nacional o en especies provenientes de las actividades propias del contribuyente o del patrimonio personal de este, por lo que “el sistema de renta es el impuesto directo conocido como ISR” (Orozco-Felgueres, 2017, p. XII) y cuenta con dos elementos complejos: los ingresos gravables y las deducciones autorizadas1. La diferencia entre ambos elementos se muestra en la figura 2:

De este modo, el tema de las deducciones fiscales es vital para cualquier empresario o contribuyente, debido a que “una de las quejas frecuentes que tiene el empresario en México es que las tasas fiscales son altas, y en algunas ocasiones mortales, para las condiciones de los negocios” (Corona Funes, 2017, p.1). Como ejemplo de lo anterior, para las personas morales (PM), en las cuales nos enfocaremos, la tasa fiscal es de 30 % y, si a esto se adiciona un 10 % de participación de los trabajadores en las utilidades de las empresas (PTU) y las cuotas de seguridad social pagadas al Instituto Mexicano del Seguro Social (IMSS) o las aportaciones al Instituto del Fondo Nacional de Vivienda para los Trabajadores (Infonavit), así como los pagos por concepto de impuestos estatales sobre nóminas, se llega fácilmente a un conteo del 50 % de egresos en el que incurriría el empresario por concepto de contribuciones.

A lo anterior se agregan otros porcentajes, como el retiro de utilidades de algún socio o el pago de otros impuestos locales que tenga cada entidad federativa particularmente; estos egresos dejarían de destinarse a la inversión, desarrollo y crecimiento de las entidades económicas. He ahí la importancia de las deducciones fiscales, que, si bien no están definidas por la ley fiscal, existen fuentes que las definen. “La palabra deducir implica rebajar, restar, descontar alguna partida de una cantidad (…) son todas las erogaciones por concepto de gastos, inversiones y costo que la ley dispone para disminuir de los ingresos acumulables a efecto de determinar la utilidad fiscal” (Orozco-Felgueres, 2017, p. 46). Sin embargo, la ley mexicana enuncia los conceptos deducibles y los requisitos que las deducciones deben cumplir. A continuación, la tabla 1 presenta los conceptos que podrán considerarse como una deducción autorizada:

Tabla 1 Panorama de las Deducciones Autorizadas por la Ley del Impuesto Sobre la Renta (LISR)

| N° | Conceptos deducibles | Artículo | ||||||||

|---|---|---|---|---|---|---|---|---|---|---|

| 1. | Las devoluciones que se reciban o los descuentos o bonificaciones que se hagan | 25 | ||||||||

| 2. | El costo de lo vendido | |||||||||

| 3. | Los gastos | |||||||||

| 4. | Las inversiones | |||||||||

| 5. | Los créditos incobrables y las pérdidas por caso fortuito o fuerza mayor | |||||||||

| 6. | Las cuotas pagadas por los patrones al Instituto Mexicano del Seguro Social | |||||||||

| 7. | Los intereses devengados a cargo en el ejercicio, sin algún ajuste | |||||||||

| 8. | Ajuste anual por inflación que resulte deducible | |||||||||

| 9. | Anticipos y rendimientos que paguen las sociedades cooperativas de producción y los que entreguen las sociedades y asociaciones civiles a sus miembros | |||||||||

| 10. | Aportaciones efectuadas para la creación de reservas para pensiones o jubilaciones, complementarias a las establecidas por la Ley del Seguro Social; que no excedan a la cantidad que resulte de aplicar el factor de 0,47 al monto de la aportación realizada en el ejercicio de que se trate o del 0,53 por las prestaciones que sean ingresos exentos para los trabajadores y no disminuyan con respecto a las otorgadas en el ejercicio inmediato anterior | |||||||||

Nota: además de las deducciones mencionadas en el artículo, debe considerarse el reglamento de la Ley del Impuesto Sobre la Renta (LISR), las RMF, los estímulos fiscales, los decretos y demás artículos que mencionen deducciones particulares de acuerdo con el sector o régimen al que pertenezca la entidad económica.

Fuente: elaboración propia con base en Sánchez Miranda (2018).

Al igual que el control interno, las deducciones fiscales autorizadas han tenido diversos cambios a lo largo de la historia tributaria en México, todo con el objetivo de blindar el acto de recaudación, en el cual se han aplicado medidas de control para evitar o contrarrestar los actos de evasión fiscal. Esto ha traído como consecuencia un sinnúmero de nuevos requisitos, condiciones y tratamientos generales, como por ejemplo los montos máximos de deducción, también conocidos topes, o la facturación versión 3.3, que provoca diversos procedimientos antes de obtener una deducción fiscal.

Para que puedan ser efectivas, las deducciones tienen una serie de requisitos que se enumeran a continuación:

Deben ser estrictamente indispensables para los fines de la actividad del contribuyente, salvo donativos.

De las inversiones, hasta por los porcentajes máximos autorizados.

Que las erogaciones realizadas se amparen con comprobantes fiscales digitales por Internet (CFDI) y con las formas de pago.

Cada deducción debe ser registrada en la contabilidad y restada una sola vez.

Cumplir con retención y entero de impuestos a cargo de terceros (proveedores y trabajadores).

Separación del impuesto al valor agregado (IVA) en los CFDI, si fuese el caso, y adherir marbetes y precintos.

En el caso de intereses por capitales tomados en préstamo, que estos se hayan invertido en los fines del negocio.

Pagos efectivamente erogados en algunos casos (personas físicas, donativos, sociedades o asociaciones civiles por prestación de servicios, coordinados, contribuyentes del sector primario).

Pagos de honorarios o gratificaciones a administradores, comisarios, directores, gerentes generales o miembros del consejo directivo, de vigilancia, consultivos o de cualquier otra índole bajo los requisitos en términos de la ley.

En asistencia técnica, regalías o transferencia de tecnología, que se compruebe ante la autoridad fiscal los conocimientos técnicos de quien los proporciona.

Que se otorguen a todos los trabajadores los gastos efectuados en previsión social.

Que las primas por seguros y fianzas se realicen conforme a las leyes de la materia.

Que los costos de adquisición o intereses correspondan a los del mercado.

En la adquisición de bienes importados, cumplir con los requisitos legales de importación.

En caso de créditos incobrables, que las deducciones se consideren realizadas en el mes de la prescripción.

En las remuneraciones a empleados o terceros, que se deduzcan en el ejercicio, junto con los demás requisitos de la ley.

Que en pagos a comisionistas y mediadores extranjeros se cumpla con todos los requisitos de información y documentación que señale el reglamento de la LISR.

Plazos para reunir requisitos y deducciones de anticipos por gastos.

Que, en los pagos por concepto de salarios, se entregue el subsidio a quien tenga derecho.

Que las mercancías, materias primas, productos semiterminados o terminados en existencia y en estado de deterioro se deduzcan de los inventarios durante el ejercicio en que ocurran, cumpliendo los demás requisitos del reglamento de LISR.

Que los gastos de previsión social de las sociedades cooperativas cumplan con requisitos específicos de deducción.

Que el valor de los bienes recibidos en establecimientos ubicados en México de contribuyentes residentes en el extranjero no sea superior al valor en aduanas del bien del que se trate.

Como último punto con respecto a las deducciones, se dará un breve repaso a dos conceptos medulares en el tema, ya que estos y demás conceptos que describen las normas de información financiera (NIF) son los mismos que incluyen las disposiciones fiscales. Esto quiere decir a costos y gastos, los cuales se describen a continuación:

El costo y el gasto son decrementos de los activos o incrementos de los pasivos de una entidad, durante un período contable, con la intención de generar ingresos y con un impacto desfavorable en la utilidad o pérdida neta o, en su caso, en el cambio neto en el patrimonio contable y, consecuentemente, en su capital ganado o patrimonio contable, respectivamente (CINIF, 2018, p. 73).

Normatividad fiscal

Es importante señalar que, dentro de la normatividad fiscal mexicana, las deducciones autorizadas se encuentran específicamente en la Ley del Impuesto Sobre la Renta (LISR), la cual se ha descrito a través de este estudio, pero también en su reglamento y en las reglas de carácter general conocidas como Resoluciones Misceláneas Fiscales (RMF), junto con sus modificaciones cambiantes, sin dejar de incluir las Resoluciones de Facilidades Administrativas (RFA). En la figura 3 se muestra el esquema de este marco normativo fiscal.

Fuente: elaboración propia con base en Orozco-Felgueres (2017).

Figura 3 Normatividad Fiscal de las Deducciones

En las disposiciones fiscales, muchas de las definiciones tienen como base las definiciones que se utilizan en la normatividad financiera u otras leyes específicas con sus excepciones o limitaciones, por lo cual es común encontrar en las disposiciones fiscales y en los textos de la ley frases como “se entenderá para efectos fiscales, de esta ley o de este artículo”, entre otras.

METODOLOGÍA

Dadas las características de esta investigación, la metodología utilizada tiene un enfoque cuantitativo. Este enfoque nos ofrece “la posibilidad de generalizar los resultados más ampliamente, nos otorga el control sobre los fenómenos, así como un punto de vista de conteo y magnitudes de estos” (Hernández Sampieri, Fernández Collado y Baptista Lucio, 2010, p. 16). Así mismo, se utiliza un diseño de alcance explicativo, ya que no solamente se describe en detalle el estudio, sino que se muestra la relación de causalidad o contingencia entre los fenómenos (en este caso, al referirnos a la relación causal que tiene el control interno en las deducciones fiscales).

De igual manera, se utiliza un método de razonamiento deductivo y nos enfocamos especialmente en cincuenta empresarios y contribuyentes personas morales del régimen general de ley sujetos al pago del impuesto sobre la renta, en el estado de Tabasco, México.

La influencia del control interno en las deducciones fiscales

Con los componentes explicados en la primera parte de esta investigación, el control interno tiene la capacidad de influir categóricamente en el entorno de las deducciones fiscales. A través de sus controles1, se puede conocer la naturaleza de la entidad y de sus operaciones; con base en ello, se logra la finalidad de cumplir con las disposiciones legales y reglamentarias. Las principales influencias que tiene el control interno en las deducciones, son las siguientes:

Cuida el perfil de los empresarios ante los proveedores con los cuales realizan negocios.

Cuida al empresario de elegir proveedores de dudosa calidad.

Permite que se cumplan las obligaciones en el registro contable de las operaciones, para no ocultar ni dejar pasar alguna operación que pueda ser deducible o que se deduzca en más de una ocasión.

Permite que el personal encargado de dar seguimiento y hacer efectivas las deducciones a las que tiene derecho el empresario conozca las políticas de conducta ética y evite actos ilícitos o carentes de principios, como aplicar una deducción que no sea deducible en términos de la legislación fiscal.

Posibilita que funcionarios de la entidad conozcan los procedimientos contables y fiscales plasmados en los manuales respectivos y que sean orientados en el ejercicio de costos y gastos deducibles y no deducibles.

Permite contar con otros documentos que soporten los CFDI que se pretenden deducir, tales como bitácoras de servicios, contratos con proveedores y entregables.

Logra alcanzar todos los requisitos de deducibilidad que impone la legislación fiscal.

Permite justificar que los gastos sean acordes a las necesidades del negocio y que tengan relación con los ingresos que necesita la entidad.

Cabe mencionar que esta influencia del control interno sobre el marco fiscal de las deducciones se menciona en las normas internacionales de auditoría, las cuales declaran que

el entorno normativo comprende, entre otros, el marco de información financiera aplicable y el entorno legal y político; como ejemplo de ello está la legislación y regulación que afecte significativamente a las operaciones de la entidad, el régimen fiscal, políticas gubernamentales como la política fiscal (IFAC, 2018, p. 337).

El control interno será el eje de simetría entre las deducciones fiscales de la entidad y la autoridad fiscalizadora1. Por lo tanto, nos permitirá aplicar únicamente las deducciones que por ley se tiene derecho a restar de la renta del período correspondiente o del ejercicio.

RESULTADOS Y DISCUSIONES

De acuerdo con lo planteado en el objetivo principal, que ha sido resaltar la importancia e influencia del control interno sobre el ámbito de las deducciones, se ha recopilado información que respalda lo propuesto. Los resultados se muestran en la tabla 2:

Tabla 2 Influencia del Control Interno en el Ámbito de las Deducciones

| Componentes | Porcentaje representado de influencia | Análisis |

|---|---|---|

| Ambiente de control | 70 % | El porcentaje representado mostró que el componente ambiente de control es necesario como base de principios y cultura de la entidad, la cual demuestra el compromiso de no cometer actos que estén en conflicto con las deducciones fiscales enunciadas en la legislación fiscal |

| Evaluación de riesgos | 67 % | Este porcentaje muestra que los riesgos evaluados al considerar los elementos aplicados a las deducciones con los que cuenta la entidad (evidencia documental, física, legal, informativa) no amenazan la consecución de los objetivos de esta, ya que son reducidos a un nivel aceptable |

| Actividades de control | 73 % | De este porcentaje se infiere que las actividades de control guiadas por las políticas y procedimientos planeados inicialmente por la entidad (manuales de procedimientos fiscales) favorecen las acciones que acometen los riesgos de la organización, ya que no permiten que se deduzcan costos y gastos sin tener como base el conocimiento de los requisitos de cada uno de ellos |

| Información y comunicación | 82 % | Indica que el proceso de información y comunicación del ámbito de las deducciones y su entorno fiscal permite compartir datos, evidencias y demás documentación comprobatoria necesaria acerca de las deducciones fiscales, lo cual minimizará los riesgos y mejorará la actuación del personal encargado de hacer efectivas las deducciones |

| Supervisión y monitoreo | 52 % | Reconocen que solo mediante un monitoreo intermitente de los demás componentes del sistema se puede tener un eficaz control interno, encaminado a hacer afectivos los derechos que la ley confiere para deducir costos y gastos, sin poner en riesgo el negocio en marcha debido a errores en las deducciones o posibles actos de evasión |

Nota: los porcentajes fueron recopilados de encuestas aplicadas a cincuenta personas morales del estado de Tabasco, México, y se infirió de acuerdo con la codificación de datos. Por cuestiones de alcance, no se incluyeron las figuras gráficas por cada componente del control ni los resultados con datos negativos, los cuales se mencionan en la parte de limitaciones al control interno.

Fuente: elaboración propia, con base en los datos recopilados en las encuestas.

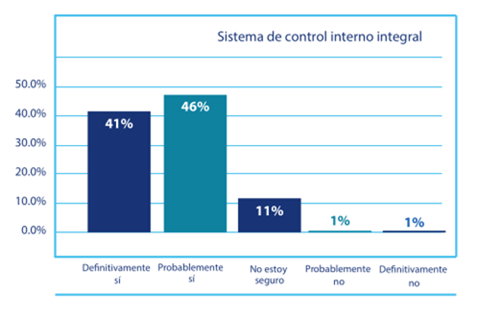

Se realizó una representación gráfica de todos los componentes del control, en la cual se resume el efecto positivo que tiene este mecanismo frente a las deducciones fiscales (ver tabla 3 y figura 4).

Tabla 3 Dimensión del Sistema de Control Interno integral

| Ítems: 1-43 | ||||

|---|---|---|---|---|

| CATEGORÍAS | CÓDIGOS | FRECUENCIAS ABSOLUTAS | FRECUENCIAS RELATIVAS | FRECUENCIAS ACUMULADAS |

| Definitivamente sí | 1 | 871 | 41 % | 871 |

| Probablemente sí | 2 | 996 | 46 % | 1867 |

| No estoy seguro | 3 | 231 | 11 % | 2098 |

| Probablemente no | 4 | 30 | 1 % | 2128 |

| Definitivamente no | 5 | 22 | 1 % | 2150 |

| TOTAL | 2150 | 100 % | ||

Nota: enfocamos los resultados en los datos obtenidos por las categorías “Definitivamente sí” y “Probablemente sí”, que para los fines de esta investigación constituyen el deber ser de las entidades en cuanto al control interno y las deducciones fiscales.

Fuente: elaboración propia.

Al sumar los porcentajes del deber ser (41 % + 46 %), obtenemos un resultado del 87 % de las respuestas proporcionadas por las personas morales, quienes indicaron que el control interno tiene los efectos de influencia sobre el área de las deducciones fiscales autorizadas que permiten el cumplimiento de las leyes y regulaciones aplicables.

Fuente: elaboración propia.

Figura 4 Efecto del Sistema de Control Interno en las Deducciones

Al observar el control interno desde una perspectiva integral, se obtuvieron resultados que presentan su importancia sobre el ámbito fiscal de las deducciones; es decir, el control interno es indispensable y tiene efectos en todas las áreas y materias de una entidad económica. El 87 % manifestó el impacto positivo que tiene el control en las deducciones que aplican las entidades para una consecución eficaz de los objetivos planeados por los empresarios y aseguró en parte el deber ser del gremio de negocios para lograr el éxito empresarial. Cabe señalar que, aunque las personas entrevistadas manifiestan el efecto favorable del control interno, muchas no han implantado un sistema de control eficaz, si bien los que tienen operando han redundado en bienestar para la entidad.

La diferencia (el 13 %) no considera indispensable el control interno. Este porcentaje está representado por emprendedores que administran empresas pequeñas o familiares, o empresarios con poco conocimiento acerca del diseño e implantación de controles internos.

Limitaciones del control interno

El descuido del control interno lo limita y, enfocado en las deducciones, podría dar los siguientes resultados:

Ambiente de control: falta de principios, valores y cultura empresarial, lo cual provocaría actividades ilícitas o fraudulentas.

Evaluación de riesgos: posible presunción, por parte de la autoridad hacendaria, de que las deducciones no tienen efectos fiscales; es decir, que los conceptos amparados en los documentos por la adquisición de bienes y servicios nunca ocurrieron. Esto pondría en riesgo la continuidad del negocio o entidad.

Actividades de control: errores al momento de aplicar las deducciones fiscales y violaciones a normas vigentes, debido a que no se cumpliría con los requisitos descritos particularmente en la LISR. Lo anterior exhibiría las deficiencias de los controles estipulados en los manuales y procedimientos emitidos por la entidad.

Información y comunicación: al minimizar los riesgos inherentes y relevantes de la entidad, dejarían de fluir las fuentes de información necesarias para lograr una actuación eficaz de la entidad.

Supervisión y monitoreo: al no medir el buen funcionamiento de los componentes del control interno, aumentarían los riesgos del negocio en marcha, ya que no habría evaluación alguna, ni posibles correcciones a las deficiencias del control interno.

Es importante mencionar algo ampliamente conocido y es el hecho de que el control interno abarca todas las áreas de una organización e involucra a todo el personal, incluyendo socios y accionistas. Los resultados solo representan una mínima parte de lo que cubre el control interno; sin embargo, con este estudio se logra mostrar la influencia del control interno en el cumplimiento de una parte importante de las leyes y regulaciones a las que está sujeta cada organización.

CONCLUSIONES Y RECOMENDACIONES

De acuerdo con los resultados obtenidos, se ofrecen las siguientes recomendaciones:

Establecer visiblemente la misión y la visión de la entidad, pues serán la base de principios y cultura que guiará a todo el personal en la consecución de los objetivos.

Generar manuales de procedimientos contables y fiscales que orienten al personal cuando se apliquen las deducciones fiscales, que minimicen los errores al momento de ejercer el derecho legal y prevengan de cometer actos al margen de la ley; es decir, que prevengan actos de evasión o elusión fiscal.

Diseñar políticas de conducta ética o un código de buenas prácticas que se guíe por los objetivos de la entidad y provoque en el personal un cambio de actitud al momento de realizar las operaciones de compra y adquisiciones de bienes y servicios.

Cerciorarse de que los proveedores con los cuales se celebran operaciones tengan la capacidad física y material para ofrecer bienes y servicios; es decir, que no sean proveedores fantasmas que simulen actividades. De lo contrario, se podría tener un posible conflicto con la autoridad hacendaria por haber dado efectos fiscales a las deducciones.

Generar un legajo de documentos que prueben que las deducciones que se aplicaron cumplen con todos los requisitos para su deducción. Por ejemplo, CFDI, comprobantes de pagos, órdenes y requisiciones de compras, contratos de servicios, métodos y formas de pago, registro en la contabilidad, porcentaje deducible, plazos para deducir y proceso de selección del proveedor, entre otros.

Contar con papeles de trabajo propios en los cuales se obtenga evidencia de que los bienes y servicios adquiridos y recibidos fueron reales, como por ejemplo bitácoras donde se plasme el registro donde se recibe el bien o llegan los prestadores de servicios, pasando por los filtros correspondientes que acrediten su capacidad física y material, hasta que se entregue el bien o se despida a los prestadores de servicios. Además, evidencia documental, como fotografías de antes y después de recibir un servicio o de los bienes que se recibieron, donde se exhiban los números de series y modelos de las adquisiciones.

En la medida en que se pueda sin convertirlo en un trámite burocrático, realizar presupuestos aprobados por la dirección y los órganos del gobierno de la entidad antes de incurrir en gastos específicos o adquisiciones.

Crear formatos de resguardo de activos fijos al personal encargado de su custodia, con todas las garantías de que es un activo real.

Otros documentos como itinerarios, cotizaciones, correos electrónicos previos, autorizaciones de compras y demás.

Cerciorarse de que las políticas y procedimientos presentados en las anteriores fracciones se comuniquen eficientemente y con los medios apropiados a todo el personal inmiscuido en el ámbito fiscal.

Que se practique periódicamente evaluaciones del control interno para verificar que sus componentes estén siendo efectivos y se esté generando riqueza empresarial en las operaciones de la entidad en el área fiscal y en todas las demás áreas y materias.

En la medida de lo posible, crear un área de auditoría interna en las entidades jurídicas, la cual custodie y evalúe las operaciones encaminadas al ejercicio de las deducciones fiscales.

Se concluye que el control interno tiene una injerencia poderosa en todas las áreas de una entidad económica, especialmente si se enfoca en el ámbito de las deducciones, porque son necesarias su implementación y evaluación constante a través del área o departamento de auditoría interna para convertir el cumplimiento justo de los objetivos de la entidad en cumplimiento óptimo.

Si los empresarios hacen uso de este mecanismo eficaz de control, se optimizarán las deducciones a las que se tiene derecho por ley y también se optimizará la renta que quede al restar las deducciones, para satisfacer las necesidades de inversión y desarrollo.

A la postre, se debe mencionar que el ámbito de las deducciones no solo descansa en el control interno, pero este es una parte fundamental, que también está soportado por principios jurídicos que emanan de la carta magna mexicana. Es menester que los empresarios y contribuyentes apliquen las deducciones correctamente y, al mismo tiempo, es obligación de la autoridad hacendaria ser garante de darles el tratamiento correcto si se cumplen con los requisitos estipulados.